Silný americký dolar zvyšuje tlak na japonskou centrální banku

Autor: Gerhard Winzer

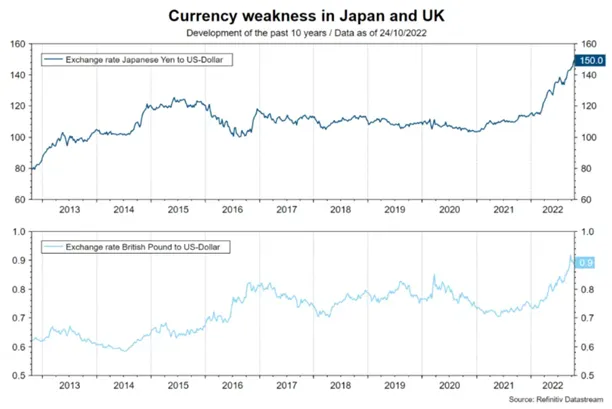

Stále platí základní vzorec "vysoká inflace + restriktivní měnová politika + zhoršení finančního prostředí + nejistota ohledně dalších krizí likvidity, jako například ve Velké Británii, = riziko globální recese". Kromě toho se v důsledku silného amerického dolaru dostává stále větší pozornosti tzv. trilematu kurzového režimu.

Vysoká inflace

Míry inflace zveřejněné za září jsou stále vysoké nebo vyšší, než se očekávalo. Platí to pro Spojené státy (září, 0,4 % meziměsíčně / 8,2 % meziročně), Spojené království (0,5 % meziměsíčně / 10,1 % meziročně), Kanadu (0,1 % meziměsíčně / 6,9 % meziročně) a eurozónu (1,2 % meziměsíčně / 9,9 % meziročně). Přestože existují důkazy o zmírnění inflačních tlaků (klesající ceny energií, klesající inflace cen zboží, klesající dodací lhůty, málo důkazů o mzdově-cenové spirále), riziko zakotvení přetrvávající inflace na vysoké úrovni zůstává vysoké. Centrální banky tvrdí, že náklady trvale vysoké inflace jsou vyšší než náklady recese. Projevují pevné odhodlání zachovat základní jestřábí (rychlé a synchronní zvyšování úrokových sazeb) a restriktivní (tlumení ekonomiky) nastavení měnové politiky, dokud míra inflace přesvědčivě nenastoupí na klesající trend.

Zdroj: Refinitiv Datastream, data k 24. říjnu 2022.

Zpřísnění finančního prostředí

Přísná měnová politika vytváří zpřísňující se finanční prostředí. V minulém týdnu výnosy státních dluhopisů citlivých na úvěry dále rostly. To snižuje současnou hodnotu budoucích peněžních toků a ceny řady tříd aktiv jsou pod tlakem. Jinými slovy, náklady kapitálu rostou. Kromě toho přetrvává nejistota, zda by krize likvidity nemohla propuknout i jinde, stejně jako ve Velké Británii.

Silný americký dolar

Kromě toho působí problémy americký dolar. Ztěžuje obsluhu dluhu v dolarech, zvyšuje inflaci v zemích se slabou měnou (vyšší ceny energií), snižuje atraktivitu zemí pro kapitálové investice (problém pro země s vysokým deficitem běžného účtu) a obecně škodí plánování (podobně jako vysoká inflace).

Intervence v jenu

Ve vyspělých ekonomikách je problém slabé měny virulentní zejména ve dvou zemích. Ve Spojeném království, kde se odhaduje deficit běžného účtu platební bilance na necelých 5 % nominálního HDP, je pod tlakem britská libra. V Japonsku japonský jen prudce oslabil, protože Bank of Japan se na rozdíl od ostatních centrálních bank drží své ultra uvolněné měnové politiky. Poté, co se minulý pátek kurz jenu vyšplhal na více než 150 za dolar, proběhla podle médií již druhá měnová intervence během jednoho měsíce.

Zdroj: Refinitiv Datastream, data k 24. říjnu 2022.

Trilema kurzového režimu

V důsledku vysoké míry inflace se do popředí dostalo i známé trilema kurzového režimu. Tři cíle kurzové politiky, kterými jsou stabilita směnného kurzu, autonomie měnové politiky a volný pohyb kapitálu, nelze dosáhnout současně. Současně lze dosáhnout pouze dvou z těchto tří cílů. Protože stabilita směnného kurzu již není pro stále větší počet zemí samozřejmostí, stojí před volbou buď výrazně zvýšit základní úrokové sazby, nebo intervenovat na měnovém trhu. Jednostranné měnové intervence, jejichž cílem je zabránit oslabení měny, jsou z historického hlediska často neudržitelné. Jednou z možností jsou společné měnové intervence v neprospěch amerického dolaru. To však není příliš pravděpodobné.

Zbývá "pouze" řešit základní problém. V případě Velké Británie to znamená postavit fiskální politiku na důvěryhodný základ. V případě Japonska se výrazně zvýšila pravděpodobnost opuštění ultra uvolněné měnové politiky. To mimo jiné znamená, že Bank of Japan by mohla vzít horní pásmo (v současnosti: 0,25 %) výnosu desetiletých státních dluhopisů nahoru. Zasedání Bank of Japan příští pátek tak bude sledováno s větším zájmem než obvykle.

Rozhodující je vývoj inflace

Inflace zůstává nejdůležitějším faktorem ovlivňujícím trhy. Pouze sílící známky zmírnění inflačních tlaků by umožnily centrálním bankám snížit tempo zvyšování úrokových sazeb nebo je dokonce pozastavit. To by mělo pozitivní dopad na řadu tříd aktiv, avšak negativní na americký dolar.

Poznámka: Minulá výkonnost není spolehlivým ukazatelem budoucí výkonnosti.