Inflace ve světě – přechodová fáze

Stále častěji se objevují náznaky postupné změny hnacího faktoru finančních trhů. Dosud jím byly vyšší než očekávané inflační ukazatele. V budoucnu by to mohly být neuspokojivě slabé ukazatele ekonomické aktivity.

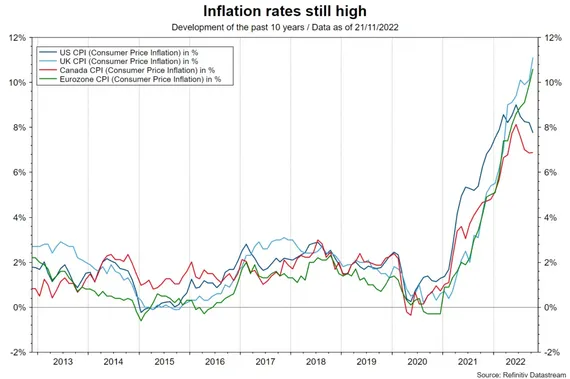

Vysoké míry inflace

Míry inflace zůstávají vysoké. Minulý týden zveřejněné spotřebitelské ceny v eurozóně za měsíc říjen vykázaly meziměsíční nárůst o 1,5 % na 10,6 % v meziročním srovnání. Ve Spojeném království se inflace meziměsíčně zvýšila o 2,0 % a meziročně o 11,1 %. V Kanadě se inflace meziměsíčně zvýšila o 0,7 % na 6,9 % meziročně.

Zdroj: Refinitiv Datastream; Data z 21/11/2022

Klesající inflační tlak

Na úrovni výrobců se však inflační tlaky v mnoha zemích již zmírňují. Například v Německu ceny výrobců v říjnu meziměsíčně klesly o 4,2 % (na 34,5 % v meziročním srovnání). V USA je růst cen výrobců od července již výrazně nižší (říjen: 0,2 % meziměsíčně, 8,8 % ročně). Navíc spotřebitelské ceny v USA byly v říjnu také pod očekáváním, a to 0,4 % meziměsíčně a 7,7 % meziročně. Samozřejmě bude nějakou dobu trvat, než se prudký růst cen výrobců plně promítne do spotřebitelských cen (tzv. first-round effects). Nicméně za předpokladu, že druhotné efekty zůstanou utlumené (nedojde ke vzniku mzdově-cenové spirály), míra inflace v příštím roce klesne. Nejistota ohledně úrovně, na které se inflace ustálí, však zůstává vysoká.

Politika úrokových sazeb se zpětným zrcátkem

Protože přibývá důkazů o dočasném konci inflačních překvapení a úrokové sazby již byly výrazně zvýšeny, centrální banky signalizují snížení tempa zvyšování sazeb a pozastavení (možná i ukončení) cyklu zvyšování sazeb. To v posledních týdnech podporuje ceny aktiv. Měnová politika však již působí restriktivně, tj. utlumuje hospodářskou aktivitu. Tato politika bude pokračovat tak dlouho, dokud bude inflace přetrvávat, tj. vztah mezi současnou a minulou inflací, na vysoké úrovni a trh práce zůstane napjatý. Jinými slovy, teprve až míra inflace výrazně poklesne, je pravděpodobný odklon od restriktivní politiky. Měnová politika v současné době působí jako zpětné zrcátko, protože dynamika inflace není dobře pochopena.

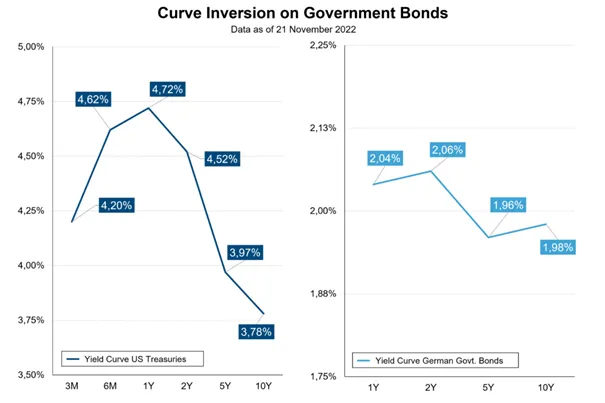

Inverze křivky

Již nyní řada ukazatelů poukazuje na negativní ekonomickou dynamiku. Na straně trhu se rozdíl mezi výnosy dvouletých a desetiletých amerických státních dluhopisů zvýšil na - 0,7 %. Mezitím je rozdíl mezi tříměsíční úrokovou sazbou a desetiletým výnosem také záporný (- 0,4 %). Také v Německu je úrokový diferenciál mezi dvouletým a desetiletým výnosem záporný, i když jen mírně, a to 0,07 %. Krátké splatnosti odrážejí restriktivní úrokovou politiku. To snižuje inflaci a hospodářský růst. Výnosy s dlouhou splatností se v podstatě skládají ze součtu očekávaných úrokových sazeb s krátkou splatností. Dlouhé splatnosti tedy již oceňují snížení klíčových úrokových sazeb. Statisticky je tzv. inverze křivky dobrým indikátorem recese. V příštím roce by se ovšem mohlo naplnit "měkké" přistání (soft landing), tj. oslabení růstu a inflace bez recese. Pravděpodobnost však hovoří proti tomu.

Zdroj; Bloomberg, Data z 21/11/2022

Klesající ukazatele růstu

Kromě toho řada ukazatelů nadále směřuje k oslabení. To je patrné mimo jiné v segmentech, které jsou obzvláště citlivé na úrokové sazby (např. stavebnictví). V USA index NAHB Housing Market Index volně klesá. V zemích G4 (USA, Spojené království, eurozóna, Japonsko) banky výrazně zpřísnily úvěrové standardy. Také výrobní sektor stále více ukazuje na pokles. Například v některých klíčových asijských zemích klesá vývoz (Jižní Korea: -17 % y/y v listopadu, Singapur: -6 % y/y v říjnu, Čína: -0,3 % y/y v říjnu, vývozní zakázky na Tchaj-wanu: -6 % y/y v říjnu). Ve Spojených státech klesl předstihový index Conference Board již osmý měsíc po sobě na -2,7 % y/y. V USA se tento ukazatel snížil na -2,7 % y/y. Také v USA se národní index aktivity chicagského Fedu propadl do záporných hodnot (což naznačuje pokles HDP) a index podnikatelských vyhlídek filadelfského Fedu se dalším poklesem za měsíc listopad přiblížil recesi.

Zdroj: Refinitiv Datastream; Data z 21/11/2022

V Evropě je pravděpodobný mírný pokles HDP ve čtvrtém čtvrtletí roku 2022 a v prvním čtvrtletí roku 2023. Ve Spojeném království je na obzoru výrazný pokles HDP mezi třetím čtvrtletím 2022 a druhým čtvrtletím 2023. Nedávno představený vládní úsporný balíček ve výši 55 miliard GBP bude ve střednědobém horizontu rovněž tlumit hospodářskou aktivitu. V Číně snižují domácí poptávku omezující opatření v souvislosti s koronavirem a propad na trhu nemovitostí. Očekává se, že čínská ekonomika poroste v roce 2022 pouze o zhruba 3 %. Nedávno představená uvolněná opatření (větší likvidita pro developery, méně přísná regulace bank) budou moci realitnímu sektoru pomoci pouze ve střednědobém horizontu (několik měsíců).

Závěr

Prostředí mírně klesající míry inflace, přetrvávající restriktivní měnové politiky a klesajících růstových ukazatelů obecně zvýhodňuje dluhopisy před akciemi. Odhad, že klíčové úrokové sazby budou zvýšeny na restriktivní úroveň a na této úrovni ještě nějakou dobu zůstanou, se již nyní může dostatečně projevit ve výnosech dluhopisů. Rostoucí výnosy v letošním roce prudce snížily hodnotu budoucích kupónových plateb z nesplacených dluhopisů. V důsledku toho byly ceny dluhopisů vystaveny silnému tlaku na pokles. Tento negativní proces se možná chýlí ke konci. V důsledku růstu výnosů se tak zvýšila atraktivita dluhopisů. Současně se zvýšila rizika pro hospodářský růst i pro budoucí zisky podniků. To by mohlo být v příštím roce pro ceny akcií protivětrem.