Stabilní ekonomika navzdory nedávným turbulencím

Je známo, že vybudovat důvěru trvá často roky, ale zničit ji lze jen za několik sekund. Tuto příslovečnou moudrost si v březnu bolestně připomněl světový bankovní sektor, takže v současné době se opět skloňuje i nespisovné slovo "finanční krize".

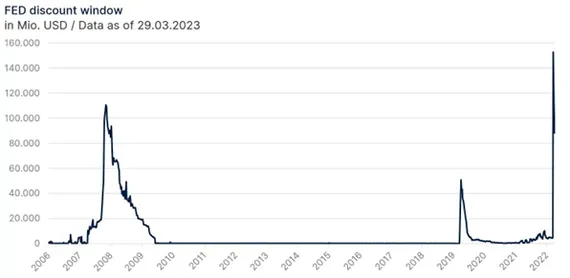

O tom, do jaké míry byl či je finanční systém od března pod tlakem svědčí níže uvedené zvýšení diskontního okna FEDu. Tento nástroj umožňuje komerčním bankám získat v krátké době dodatečnou likviditu a vyhnout se tak případným likviditním problémům v době vysoké nejistoty. Vypůjčený objem dokonce překročil úroveň velké finanční krize, a přesto by aktuální případná finanční krize byla podle našeho názoru příliš široká. Na rozdíl od tehdejší doby je současná krize důvěry založena na jednotlivých případech, nikoli na rozsáhlých problémech v bankovním sektoru.

Zvýšení diskontního okna FEDu

O Signature, Silvergate nebo Silicon Valley Bank (SVB) před otřesy téměř nikdo z nás neslyšel. Tyto tři zkrachovalé instituce působily ve vysoce rizikovém segmentu financování start-upů a kryptoměn. Srovnání s univerzální bankou se vzhledem k úzkému oboru činnosti těchto bank nezdá být na místě, ale v případě Silicon Valley Bank šlo stále o čtrnáctou největší banku v USA, a proto se právem ptáme, jak k tomu mohlo dojít.

Jedním z důvodů je určitě uvolnění bankovních předpisů pro regionální banky, které v roce 2019 iniciovala Trumpova administrativa a které se jí nyní vymstilo. Dalším důvodem je samotný obchodní model - v případě Silicon Valley Bank název mluvil za vše, protože tato instituce v posledních letech masivně těžila z technologického či startupového boomu, a proto rostla téměř desetkrát rychleji, než byl průměr v odvětví. Stejným tempem samozřejmě nerostly ani struktury v bance, protože při pohledu zvenčí je selhání řízení rizik jinak téměř nevysvětlitelné. Vzhledem ke svému koncentrovanému obchodnímu zaměření měla SVB více než 90 % vkladů nezajištěných a ve velkém rozsahu a bez jakéhokoli zajištění úrokových sazeb investovala také do dlouhodobých dluhopisů.

Masivní zvýšení úrokových sazeb v posledních měsících způsobilo, že předpokládané účetní ztráty enormně vzrostly, takže první velké výběry hodnot aktiv spustily silný tlak na likviditu banku, resp. když banka musela nakonec realizovat i kumulované úrokové ztráty, aby mohla obsluhovat vklady. Výběr 42 miliard dolarů během jediného dne ukazuje, jak rychle se v digitálním věku šíří jakákoli nedůvěra (podpořená sociálními médii). I když se Fedu podařilo zabránit požáru tím, že učinil rozhodný krok a na omezenou dobu garantoval všechny bankovní vklady, nejistota zůstává vysoká a bohužel se nepodařilo zabránit tomu, aby se krize přenesla do Evropy.

(Dis)Crédit Suisse

Stejně jako v případě amerických institucí je i krize v Crédit Suisse, která má bohatou tradici, domácí. Tuto významnou švýcarskou finanční instituci však nedostalo do potíží poslední zvýšení úrokových sazeb, ale všeobecná ztráta důvěry, která začala již před lety. Seznam skandálů, do nichž byla Crédit Suisse v posledních letech zapletena, je obzvlášť dlouhý a klidně by mohl být námětem na detektivku. Stačí si vzpomenout na odhalené stínování odpadlého manažera, miliardové ztráty způsobené větrnými transakcemi hedgeových fondů, potenciální praní špinavých peněz pro bulharského obchodníka s kokainem nebo obvinění z podvodu vůči zemi Mosambik či bývalému gruzínskému premiérovi.

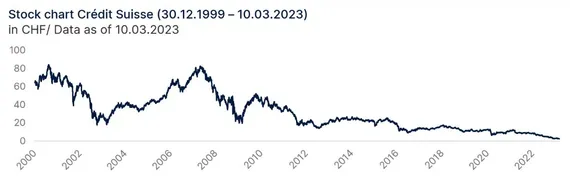

Výčet by mohl pokračovat – ve skutečnosti Crédit Suisse ztratila svůj "kredit" u klientů dávno před SVB a nedávné události pouze zlomily již tak plný velbloudí hřbet. Šlo tedy o zánik v rychlém tempu, což názorně ilustruje i níže uvedený vývoj cen akcií, který končí ještě před pádem SVB.

Cena akcií Crédit Suisse 2000 - 2023

Nyní vynucená fúze s větší bankou UBS by se pravděpodobně časem uskutečnila i bez nedávných nejistot na trhu. Teprve čas ukáže, zda se převzetí stane pro UBS mimořádně lukrativním obchodem, nebo potenciálním miliardovým hrobem. Pro finanční sektor byla sloní svatba nesmírně důležitá, protože Crédit Suisse byla jako globálně působící a síťově propojená banka rozhodně systémově významná, a tudíž také "příliš velká na to, aby padla". Novou UBS už švýcarská média označila za monstrum – její celková aktiva ve výši 1,6 bilionu eur jsou více než dvojnásobkem ekonomického výkonu Švýcarska, což znamená, že tato monstrózní banka bude potenciálně také "příliš velká na to, aby ji bylo možné zachránit". Nezbývá než doufat, že se jedná pouze o teoretické riziko.

Jak již bylo řečeno, postup dohledových orgánů v USA, ale i ve Švýcarsku, byl mimořádně rychlý a především rozhodný. Díky tomu se podařilo zabránit větším škodám. Nedávné cenové turbulence v Deutsche Bank však ukázaly, že krize důvěry ještě není u konce. Centrální banky nyní stojí před mimořádně obtížným úkolem – kromě mandátu cenové stability a plné zaměstnanosti je nyní třeba udržet i finanční stabilitu.

Bylo to tak?

Ve světle nejistot ve finančním sektoru se dramaticky změnila i očekávání trhu ohledně politiky klíčových úrokových sazeb. V krátkodobém horizontu se objevily spekulace, že americký FED s ohledem na nerealizované úrokové ztráty v americkém finančním systému ve výši 600 mld. dolarů již nebude provádět žádné kroky v oblasti úrokových sazeb. Předseda FEDu Jerome Powell dokonce otevřeně připustil, že se o této možnosti před posledním zasedáním FEDu diskutovalo – vysoká inflace a solidní trh práce však stále ospravedlňují malé zvýšení sazeb o 25 bazických bodů. Stejný postoj zastávala i Christine Lagardeová z ECB, která v březnu rovněž zvýšila základní úrokovou sazbu o dalších 50 bazických bodů na 3,5 %. Při zpětném pohledu se oběma podařilo opatrně zpřísnit měnovou politiku, aniž by podnítily další nejistotu.

Příliš náhlé zastavení zvyšování klíčových sazeb by si trh pravděpodobně dokonce vyložil jako alarmující signál s ohledem na finanční systém, a navíc inflační dynamika pravděpodobně ještě nebyla zažehnána. Boj s inflací tedy zcela neustoupil do pozadí, ale nyní již není jedinou a hlavní hnací silou nadcházejících rozhodnutí o úrokových sazbách. Bez ohledu na to se konec cyklu zvyšování úrokových sazeb každopádně přiblížil.

Ukazují to i tržní očekávání pro klíčovou úrokovou sazbu v USA uvedená na následující straně, která se během jednoho měsíce masivně změnila. Zatímco na začátku března trh ještě očekával klíčovou úrokovou sazbu na konci roku ve výši 5,5 %, bezprostředně po pádu SVB klesla na 3,7 % a naposledy se ustálila na 4,5 %.

Zda se snížení úrokových sazeb očekávané ve druhé polovině roku skutečně uskuteční, je podle našeho názoru sporné – centrální banky však budou muset být opatrnější. Na jedné straně turbulence ve finančním sektoru vyžadují opatrnější politiku úrokových sazeb a na druhé straně banky budou z vlastní iniciativy vzhledem k vysoké míře nejistoty více omezovat poskytování úvěrů. Ještě před pádem SVB banky v USA i v Evropě výrazně zpřísňovaly úvěrové pokyny a tento trend bude s novou dynamikou pokračovat.

Jak silný bude negativní dopad na ekonomiku, je těžké odhadnout, ale rizika recese se ve světle posledních událostí rozhodně zvýšila. Světová ekonomika však v posledních měsících opakovaně prokázala, že je nyní důkladně odolná vůči krizi. Ze sezónních důvodů by nadcházející jaro mohlo přinést pozitivní ekonomické impulsy a v krátkodobém horizontu bude dalším impulsem i probíhající oživení v Číně.

Závěr: Lepší než se očekávalo

Bez ohledu na nedávné turbulence se v současné době ukazuje, že jak podniky, tak světová ekonomika jsou mimořádně silné. Ani zběžný pohled na kapitálové trhy neumožňuje vyvozovat závěry o nedávném zvýšení volatility – jak globální akcie, tak dluhopisy se od přelomu roku obchodují mírně výše. Kromě výkonnosti je povzbudivá i skutečnost, že dluhopisy a akcie konečně opět zajišťují diverzifikaci portfolia. Intenzita kolísání však byla enormní a pravděpodobně zůstane vysoká – solidní konstrukce portfolia je proto mnohem důležitější než snaha honit se za denním vývojem.

Jak již bylo zmíněno, v ekonomickém soukolí se pravděpodobně objeví písek, ale ekonomika se v poslední době dokázala dobře vyrovnat se všemi krizemi.

Tento článek nepředstavuje investiční doporučení ani investiční poradenství podle příslušných právních předpisů.

Všechny uvedené informace jsou pouze informativní a nezávazné.

Hodnota investičních nástrojů může stoupat i klesat, jejich minulá výkonnost nezaručuje výkonnost budoucí. Stanovené investiční cíle nejsou zaručeny s ohledem na nepředvídatelné výkyvy na finančních trzích.