Pozitivní leden na světových trzích

Světové akciové trhy skončily minulý týden v kladných číslech. Americký index S&P 500 za týden vzrostl o 1,6 % a rozšířil tak své celoroční zisky díky naději, že Federální rezervní systém se blíží ke konci cyklu zvyšování úrokových sazeb. Zisky pokračovaly i v aktuálním obchodním týdnu.

Mírnější tóny centrálních bank

Podle všeobecného očekávání americký Federální rezervní systém zpomalil tempo zvyšování úrokových sazeb na 25 bazických bodů z prosincových 50 bazických bodů (100 bazických bodů = 1 %). Na tiskové konferenci po rozhodnutí o sazbách se předseda Fedu Jerome Powell výslovně nevyslovil proti uvolnění finančních podmínek. Hovořil o "několika dalších" zvýšeních sazeb, což naznačuje, že cyklus se blíží ke konci.

Tento méně agresivní tón zopakovaly i Evropská centrální banka a Bank of England, ačkoli obě centrální banky minulý týden zvýšily sazby o 50 bazických bodů. Prezidentka ECB Christine Lagardeová uvedla, že rizika pro ekonomický výhled jsou dvojího druhu. Bank of England signalizovala, že zvyšování sazeb pravděpodobně nebude trvat dlouho.

Zatím nevýrazná výsledková sezóna

Zisky podniků v aktuální výsledkové sezóně jsou i nadále nevýrazné, zejména u některých významných technologických společností:

- Apple vykázal výraznější než očekávaný pokles tržeb,

- Amazon předpovídá slabé tržby v aktuálním čtvrtletí a

- výsledky společnosti Alphabet těsně překonaly očekávání analytiků.

Výsledky za čtvrté čtvrtletí zatím oznámilo přibližně 70 % společností z indexu S&P 500 podle tržní kapitalizace. Celkové výsledky jsou přitom téměř 1 procentní bod pod odhady a očekává se, že zisk na akcii klesne o 3,4 %.

Odhad Erste Asset Management

Z makroekonomického hlediska jsme opatrně optimističtí, pokud jde o investice s vysokým potenciálem:

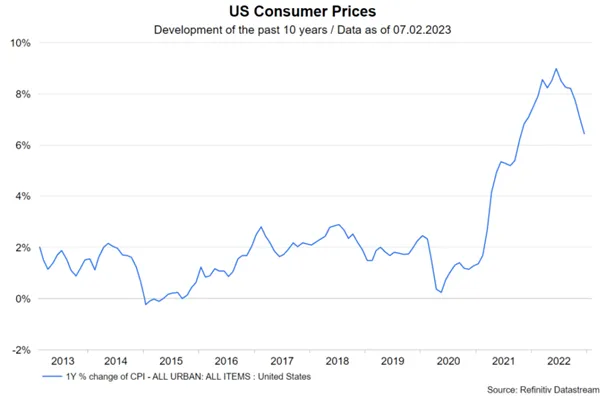

Předpokládáme, že míra inflace bude nadále klesat, a že se tedy ocitneme v dezinflačním prostředí:

- V mnoha regionech míra inflace klesá, což je způsobeno poklesem cen energií a snižující se inflací cen zboží.

- Klíčovou otázkou pro další vývoj inflace je, zda bude klesat také míra inflace v sektoru služeb. V mnoha zemích je míra nezaměstnanosti nízká, což vytváří tlak na sektor služeb náročný na pracovní sílu.

Pokud jde o globální hospodářský růst, očekáváme v nadcházejících měsících smíšený vývoj a v průběhu celého roku zpomalení:

- Pozitivními faktory jsou lepší hospodářská aktivita v Evropě v důsledku poklesu cen plynu a oživení ve tvaru písmene V v Číně v důsledku opuštění politiky nulového zdanění a souvisejících kroků k otevření trhu. Na druhé straně v USA zůstává riziko recese vysoké, jak ukazují i nejnovější předstihové ukazatele.

Pozitivní pro ekonomiku by mělo být naše očekávání ukončení cyklu zvyšování úrokových sazeb:

- Fed a Evropská centrální banka signalizují konec zvyšování úrokových sazeb v blízké budoucnosti. Úrokové sazby tak možná dosáhly restriktivní úrovně.

- V případě rychlejšího poklesu inflace, než v současnosti očekáváme, nebo v případě recese očekáváme snížení úrokových sazeb.

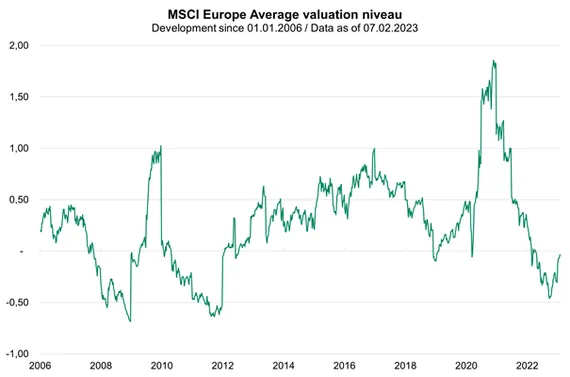

Podle našeho názoru je zpomalení hospodářského růstu započítáno ve většině tříd aktiv s vysokou mírou příležitosti:

- Po nedávném růstu cen se úroveň ocenění akcií na globální úrovni posunula od příznivé k férové.

- To platí jak v Evropě, tak v USA.

- Kreditní spready v segmentech s vysokou mírou příležitosti s pevným výnosem (high yield, rozvíjející se trhy) se rovněž snížilo. Přesto jsou stále na mírně příznivé úrovni.

Recese v Evropě nebo USA není v současné době pro třídy aktiv s vysokou mírou příležitosti stanovena.

- Hlavním rizikem v akciovém segmentu je, že by v příštích čtvrtletích mohly zklamat zisky podniků.

Z tržního hlediska vidíme třídy aktiv s vysokou mírou příležitosti jako podporované:

- Mnoho ukazatelů sledujících trend v současné době dává na základě nedávného vývoje cen nákupní signály.

Kromě toho není pozice mnoha účastníků trhu vyčerpaná a má tendenci být na defenzivní úrovni. To by mohlo investorům ponechat prostor pro další nákupy. To ukazuje i následující graf, který ukazuje převis krátkých pozic ve futures na index S&P 500:

Tento článek nepředstavuje investiční doporučení ani investiční poradenství podle příslušných právních předpisů.

Všechny uvedené informace jsou pouze informativní a nezávazné.

Hodnota investičních nástrojů může stoupat i klesat, jejich minulá výkonnost nezaručuje výkonnost budoucí. Stanovené investiční cíle nejsou zaručeny s ohledem na nepředvídatelné výkyvy na finančních trzích.