To nejlepší z grafů

Co přichází, co odchází a co zůstává?

Prognózy z ledna 2023 byly velmi opatrné, ale přesto přišly s optimistickou složkou: Po neuspokojivém roce 2022 z hlediska akciových trhů byl určitě prostor pro pozitivní překvapení. Prosinec je vždy jedním z nejrušnějších měsíců na poli investic, ale přináší také příležitost k bilancování.

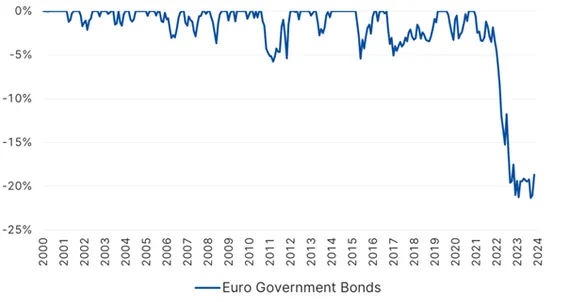

To, co přichází a zůstává, by měla být obnovená síla dluhopisů jako zdroje příjmů. Následující graf ukazuje ztrátové fáze evropských státních dluhopisů v minulosti:

Fáze ztrát evropských státních dluhopisů

Zdroj: Bloomberg; k 20.12.2023; Index: ICE BofA Euro Government Index

Do roku 2022 procházely státní dluhopisy (a s nimi spojené podnikové dluhopisy) omezenými obdobími ztrát, které rychle doháněly. Vývoj od roku 2022 zcela vybočuje – je důsledkem masivního zvyšování úrokových sazeb centrálními bankami. Současná ztrátová fáze se ani zdaleka nepřiblížila k vyrovnání ztrá. To otevírá stabilní příležitost k výdělku do budoucna. V návaznosti na to by se do popředí zájmu investorů měly opět více dostat tzv. smíšené investiční fondy a mandáty pro alokaci aktiv.

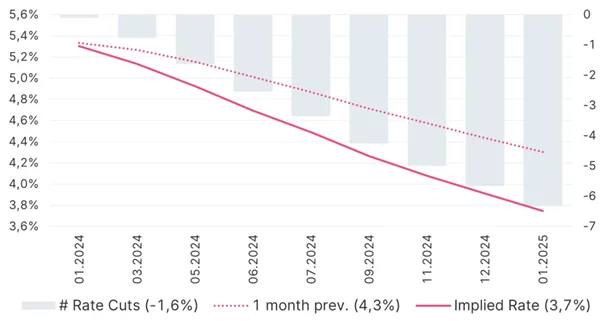

Očekávání budoucího vývoje klíčových úrokových sazeb lze pozorovat na finančních trzích. Toto hodnocení je samozřejmě jen momentální a samo o sobě je volatilní, nicméně může být ukazatelem pro rok 2024. Následující graf ukazuje obrázek pro USA:

Očekávání vývoje klíčových úrokových sazeb v USA

Zdroj: Bloomberg; stav k 20. 12. 2023

Očekává se, že úrokové sazby budou v průběhu roku sníženy celkem o 1,6 %, což znamená, že klíčová úroková sazba by se na konci roku pohybovala na úrovni 3,7 %. Ještě před měsícem se toto očekávání pohybovalo kolem 4,3 %. V posledních 1-2 letech finanční trhy 7x předpověděly obrat trendu v přístupu americké centrální banky (tzv. "Fed pivot"), nyní by se však toto očekávání mohlo naplnit.

Celkově se současný rok nachází takříkajíc uprostřed mraku ročních výnosů akcií a dluhopisů za posledních pět desetiletí:

Historické roční výnosy akcií a dluhopisů

Výkonnost globálních akcií a evropských státních dluhopisů v průběhu letošního roku je následující

Výkonnost evropských státních dluhopisů a globálních akcií v roce 2023

Zdroj: Bloomberg; k 20.12.2023; Indicie: ICE BofA Euro Government Index (eurové státní dluhopisy), MSCI World (globální akcie).

Jsou patrné tři fáze: V období od ledna do konce července, kdy byly postupně oceňovány obavy z recese (USA) - poté zhruba do konce října, kdy finanční trhy dospěly k závěru, že politika klíčových úrokových sazeb již nebude mít v dohledné době podpůrný efekt – a nakonec do současnosti, kdy převládá názor, že se tento podpůrný efekt ještě projeví.

Investice soukromého kapitálu v Evropě (s výjimkou Velké Británie) jsou často vnímány s určitou mírou skepse. Stojí za to podívat se za "velký rybník":

Portfolio akcií soukromých investorů v USA

Zdroj: Bloomberg; stav k 20.12.2023

Podíl akcií na investicích střadatelů v USA se pohybuje v rozmezí přibližně 60-70 % bez ohledu na občasné krize na akciových trzích. Dokonce ani v letech 2002 a 2009 neklesl tento podíl pod 40 %. Hodnoty v tomto grafu vycházejí z průzkumu.

Jedním z aspektů, který by mohl (opět) způsobit zvýšenou volatilitu akcií v roce 2024, je recese v USA. Ta byla očekávána již v roce 2023, ale ekonomika se ukázala jako mimořádně odolná. Důvod recese zůstává nezměněn: útlum zvyšování úrokových sazeb s cílem zpomalit ekonomiku. Přestože rok 2023 je již minulostí, jeho dopad se často projevuje se zpožděním 1-2 let: Především prostřednictvím zvýšení nákladů na financování/úvěry pro podniky.

Dalo by se téměř říci, že recese se notoricky obtížně předpovídají nebo včas rozpoznávají. Kdyby se recese daly předvídat s dostatečným předstihem, vůbec by neexistovaly, protože by byl ještě čas jim čelit. V minulosti byl náhlý, prudký nárůst nezaměstnanosti indikátorem, signálem recese. To ukazuje následující graf:

Korelace mezi nezaměstnaností a recesí v USA

Zdroj: Bloomberg; stav k 20. 12. 2023

Hodnota v grafu vychází z klouzavého průměru nové nezaměstnanosti. Je vidět, že linie často stoupá a pak zase klesá – aby se pak prudce "vylomila". Příčinou je interakce mezi nezaměstnaností a ekonomikou: k propouštění dochází (pouze) tehdy, když se zhoršila zisková situace podniků. Počet nezaměstnaných má následně negativní vliv na spotřebu, protože spotřeba je stabilní pouze tehdy, pokud neexistuje obava o pracovní místa.

Recese tedy zatím zůstane obavou a výše zmíněná analýza v tom bude hrát roli.

U akcií vždy existoval "kalendářní efekt". Je třeba si uvědomit, že tento efekt se nikdy nevyskytuje každý rok a s jistotou, ale v průměru za dlouhé období (v grafu od roku 1999):

"Kalendářní efekt" u světových akcií

To ukazuje, že 4. čtvrtletí bylo dobré ("rally na konci roku") a léto je obtížné ("Prodej v květnu..."), zejména září.

Obavy, že růst cen akcií v USA byl a je způsoben (pouze) podporou centrální banky, by mohly být rozptýleny. Graf ukazuje, že síla této korelace se zřejmě zmenšuje. Klesající bilanční suma amerického Federálního rezervního systému (jako suma podpory) se setkává s dalším růstem cen akcií:

Bilanční suma Federálního rezervního systému a výkonnost amerických akcií

Zdroj: Bloomberg; stav k 20. 12. 2023, Index: MSCI USA (Akcie USA)

Inflace dříve a nyní

Zdroj: Bloomberg; stav k 20. 12. 2023

"Návrat" inflace, jako by tomu bylo od roku 1977, s ještě silnějším růstem než dříve, by byl v každém ohledu fatální. To ukazuje na balancování centrálních bank mezi nezbytným bojem proti inflaci a předčasným ukončením opatření.

V konečném důsledku jsou pozitivní zisková překvapení - v tomto případě pro americké akcie - téměř pevným bodem:

Kladná a záporná zisková překvapení pro americké akcie.

Zdroj: Bloomberg; stav k 20. 12. 2023

Přímky jsou měřeny rozdílem mezi očekáváním akciových analytiků a skutečnými výsledky kótovaných společností. To ukazuje inovační sílu akciových společností v jejich technologickém rozvoji a zvyšování produktivity. To je a vždy bude dobrá zpráva pro soukromé investory.

Závěr

Rok 2023 se pro investory rýsuje jako příjemný. Stále platí, že na akciových trzích je vždy zapotřebí trpělivost, ale ta se nakonec vyplatila. Mimořádně vysoká inflace z posledních zhruba dvou let je prozatím a doufejme, že i natrvalo, u konce. V roce 2024 se objeví nové možnosti a příležitosti.

Tento článek nepředstavuje investiční doporučení ani investiční poradenství podle příslušných právních předpisů.

Všechny uvedené informace jsou pouze informativní a nezávazné.

Hodnota investičních nástrojů může stoupat i klesat, jejich minulá výkonnost nezaručuje výkonnost budoucí. Stanovené investiční cíle nejsou zaručeny s ohledem na nepředvídatelné výkyvy na finančních trzích.